本报记者 陈佳岚 广州报道

以独立站模式崛起的快时尚跨境电商品牌SHEIN(希音)无疑是近两年跨境电商行业的新星与翘楚。因为成长速度迅猛、估值飙升也被外界看作能与字节跳动,马斯克的SpaceX比肩的全球第三大独角兽公司。

(资料图)

(资料图)

但最近,SHEIN估值缩水三分之一的消息却被频频议论。

2022年4月,SHEIN估值达到1000亿美元的消息曾震动了科技界和创投界。估值高涨不到一年时间,其估值为何会急速缩水?SHEIN的发展前景如何?

2023年2月7日,《中国经营报》记者致电广州希音国际进出口有限公司了解融资估值上市有关情况,对方表示,“会转达给相关部门,到时候会给回复”。不过,截至发稿,记者并未收到回复。

独立国际策略研究员陈佳对记者表示,全球贸易、跨境物流、新型电商以及资本市场的加速震荡,都给独角兽龙头SHEIN的高速发展带来了巨大挑战。

估值缩水引关注

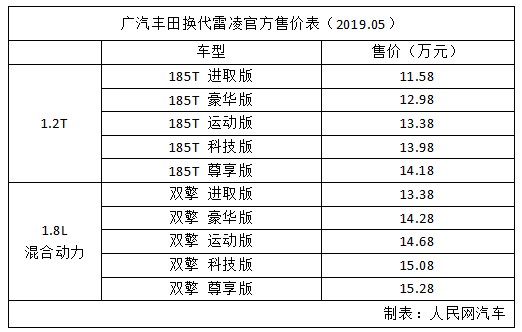

2020年8月,SHEIN完成E轮融资,估值150亿美元。而一年半后的2022年4月,SHEIN进行F轮融资,估值已经上升到了1000亿美元,一举成为跨境电商界的新兴巨头,也成为了中国最神秘的跨境巨头。数据提供商CB Insights的数据显示,在全球初创公司排行榜中,SHEIN彼时的估值仅次于拥有抖音、TikTok的字节跳动(1400亿美元)和马斯克的太空探索公司SpaceX(1003亿美元),成为全球第三大独角兽。

而此前《福布斯》发布“2022中国富豪榜”亦显示,38岁的SHEIN创始人许仰天成为当年上榜的三位新面孔之一,位列第25位。

作为一家主要经营女装,也提供男装、童装、饰品、鞋、包等时尚用品的跨境电商平台,SHEIN拥有极快的上新速度,每周上新49000多件新品,市场主要在北美、欧洲和中东,目前看其在全球的影响力越来越大,成功因素是多重的。

网红营销模式、高性价比的价格优势、强大的柔性供应链、小单快返的模式、对本土化策略精准把握都是其迅速成功的重要因素,疫情流行时期,线下萧条助推了海外电商的快速发展,也对SHEIN的崛起起到了重要助推作用。

不过,在迅速崛起的同时,SHEIN似乎也在开始出现下行的迹象。近期,多个渠道消息显示,SHEIN 正在以640亿美元的估值寻求新一轮的融资,此轮融资目标为15 亿~30亿美元,预计在未来几个月内完成,估值已较峰值时下降超过三分之一。对于这一消息,SHEIN对外媒表示某些信息并不准确,并在一份声明中称:“作为一家私营公司,SHEIN不对市场猜测发表评论”。

但从此前的消息来看,SHEIN估值松动早有迹象。2022年9月,彭博社的报告便指出,多位SHEIN股东正通过私募市场出售部分股权,估值约为2022年4月融资时的70%。股东富达国际(亚洲)、IDG资本和景林资本成为重点猜测对象。同年10月,英国《金融时报》又报道称,据三位知情人透露,当时SHEIN的一级市场估值已经下调至650亿~850亿美元区间。

另有电商行业业内人士向记者指出,2022年年末时,SHEIN估值已经跌至800亿美元。

与此同时,SHEIN的增长似乎也有放缓的趋势。统计数据显示,SHEIN 2021年收入增幅为60%,与2020年的250%相比明显放缓,也是九年来业绩增速首次低于100%。2022年全年的数据目前虽还未披露,但2022年第一季度SHEIN的销售额增长率下降至57%,而2021年一季度增长率还在105%至264%之间,因此市场推测2022年会在2021年的基础上继续下降。

多重因素饱受关注

外界将SHEIN估值缩水归因于2022年上半年业绩增速下滑、北美疫情红利消退、ESG(环境、社会和公司治理)层面的质疑、版权抄袭等因素。时至今日,SHEIN因鼓励过度消费、存在质量和环保等问题仍饱受诟病。

事实上,2022年众多大型科技、互联网巨头包括谷歌、微软和Meta等都经历着不同程度的估值缩水现象。天使投资人、知名互联网专家郭涛认为,受全球性经济衰退预期增加影响,科技企业估值均出现大幅缩水,SHEIN也难以摆脱外围环境影响,另外,业绩增速放缓,利润率低于行业平均水平,生产、仓储、物流、广告等成本的持续走高,面对多渠道众多竞争对手的“围剿”,都会使投资者信心不足。

在网经社电子商务研究中心B2B与跨境电商部高级分析师张周平看来,SHEIN估值下跌首先是受到全球投资市场动荡影响,世界经济形势不乐观,目前投资者的风险偏好相对较低,估值随之下跌。其次,国内经济形势也对SHEIN的估值有所影响,部分投资者选择放缓投资,因而使得SHEIN的估值受到一定压力。再者,跨境电商行业竞争激烈,各大巨头纷纷入局,也给SHEIN带来了压力,在估值方面也受影响。

SHEIN成功了,也带动了包括国内互联网科技巨头布局跨境电商这一核心战略发展方向,而从市场竞争环境来看,SHEIN在资本市场遇冷与新跨境电商势力的涌入也不无关系,新跨境电商势力的持续涌入,也让SHEIN面临多重竞争压力,来自阿里的Allylikes、Lazada、Miravia,抖音的TikTok Shopping、Fanno、IfYooou等跨境出海电商,正在全方位进入SHEIN的领域。其中,拼多多跨境电商平台Temu的打法最为凶猛,凭借着超低价促销、对用户的极致服务、病毒裂变式营销让SHEIN的竞争压力陡增,Temu甚至一度冲上了购物类APP下载量首位。

不过,市场调查机构Apptopia最新的数据仍显示,SHEIN是2022年全球下载量最多的购物应用,安装量为2.29亿次,随后则是Meesho与Shopee。

在张周平看来,SHEIN短期内优势仍然明显,中长期则面临着一定的竞争压力。

而海豚社创始人李成东表达了不同意见,他认为,SHEIN估值最大的风险还是政策风险,SHEIN的业务还在增长但由于市场主要在欧洲和美国,很多的投资人还是比较焦虑的。

之前,也有行业人士认为,SHEIN的主要市场是北美,在当前胶着的中美博弈环境下,随着SHEIN的体量越来越大,很可能会遇到一些麻烦。此外,欧洲大部分国家还没有出台针对SHEIN或者中国商品的报复性措施。

在估值缩水背后,SHEIN也在谋求新的突破,加码开拓其他市场,《华尔街日报》2023年1月31日的报道指出,SHEIN 对管理层做出调整,宣布任命前软银高管Marcelo Claure担任拉美业务董事长,负责在巴西和墨西哥搭建供应链。

此外,一份SHEIN致投资者的备忘录显示,SHEIN正在尝试突破原有的业务模式,考虑引入第三方市场销售,允许其他品牌和零售商在其平台上进行销售。

这也并不意味着行业没有前景,“SHEIN估值缩水,其在全球流量仍保持年度前列,而其他流量热度远不及SHEIN的出海电商平台依然在持续发力这个市场。”在陈佳看来,从目前获取的全球跨境资本流和交易数据来看,跨境电商板块整体规模增速仍值得期待。而从宏观层面看,跨境电商已经成了中国外贸新的增长点,近五年来,中国跨境电商出口规模实现了10倍增长,这一板块未来预期将继续保持高速增长态势。这些都是SHEIN未来进行更多模式创新、寻求新出路的基础。