风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:港美王海天

(资料图)

(资料图)

来源:雪球

不同行业的“降本案例”:爱奇艺、唯品会、叮咚买菜

爱奇艺:内容成本、研发、市场费用全面下降

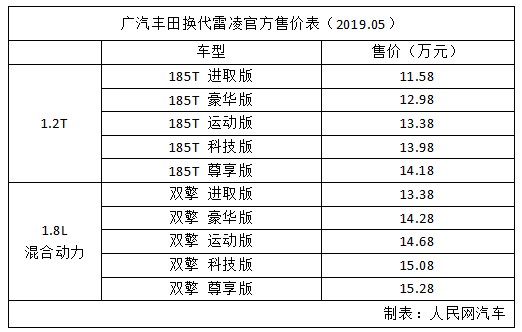

我们先看爱奇艺2022年的财报:2022年全年,爱奇艺的收入为289亿元,同比2021年300亿略有下滑。而成本端,爱奇艺可谓全面的“优化降本”。收入成本(主要是内容成本)、销售和一般管理费用、研发费用,三项分别下降了50亿元、13亿元、9亿元。

爱奇艺的降本里,首先来看内容成本这项:爱奇艺IR官网上,内容成本下降表述的是“improvement in content strategy and improvement in operating efficiency。”公司改进了内容的策略和提高了运营效率。内容策略上,我理解是只买一些头部的剧集,买剧的数量少而精。其次,公司也参与剧集的出品。最后,从影视行业和竞争层面看,由于前几年“限薪令”的公布,导致了供给侧的明星和演员工资,有了一定的下降。这对采购方而言是个重大的利好。另外长视频行业,发展也越来越良性:和前些年比,爱奇艺、腾讯视频、优酷都不再疯狂烧钱投入,转变成了适度、理性买剧。这点从阿里巴巴的财报里,也可以看出大文娱的收缩。

所以,爱奇艺的“内容降本”,既有自身策略的原因,也有行业发展的阶段和大环境的关系。而内容成本的下降,导致的直接结果就是爱奇艺毛利的提升:2021年300亿营收,毛利只有有25亿元,今年爱奇艺289亿元收入,却有67亿元毛利。所以,爱奇艺稍微砍一下研发成本和销售费用,就实现了13亿的运营利润。

唯品会:砍市场销售费用,增利润

2022年四季度,唯品会的市场和销售费用开支9.44亿元,比2021年同期的11亿元,下降了17%。2022年全年,下降的更多:市场销售费用28亿元,2021年为50亿元,同比几乎下降一半。而砍掉的开支,对应到报表上,基本就是多出来的利润:唯品会的净利润,从2021年的46亿元增长到2022年的62.9亿元。增长了16亿元。

叮咚买菜:提毛利率、舍弃增长、要利润

叮咚的2022年四季报,也实现了盈利。在社区团购和买菜激战的下半场,居然能实现盈利,确实是“奇迹”。但是如果仔细拆解叮咚的利润来源,我们会发现另一种“为了利润”而“要利润”的痕迹:

我们先看叮咚的毛利率:叮咚从2021年Q1的18.9%,持续提升到2022年四季度的32.9%。几乎提升了近一倍。对应到商品和定价上,就是越卖越贵。可以说叮咚是为了要利润,而持续提高毛利率。而从履约、销售和营销、行政费用开支上,可以看出叮咚也在持续收缩。不愿意继续扩张,而是做“小而美”。

反应到GMV上,就是增速持续走低:2021年Q3还有107%的增速,2022年Q4只有12.7%的增速。

商业模式:谁的生意更持久?

唯品会利润率的天花板。2022年,唯品会可以通过砍费用来增加利润。但是这有两个约束条件:砍费用的下限是多少?毛利率的提升上限是多少?前一个很好理解,就是砍费用,但不能让用户掉得厉害。如果继续砍费用,用户大量离开,那就说明降费用不可持续。而毛利率的上限,取决于竞争。如今电商补贴战火重燃,唯品会也不太可能持续提升毛利率。

随着京东也推出“百亿补贴”,电商战火再起,未来几个季度,唯品会能维持住20%的毛利率就不错了。而净利润率,2022年四季度7%,也基本到了唯品会的极限。

所以,同为“降本增效”,唯品会和爱奇艺有较大不同。爱奇艺的“降本”,直接带来的是毛利率和净利润率的全面提升。而唯品会的“降本”,只来自于简单直接地砍销售市场费用。

所以,从公司业绩的弹性看,爱奇艺比唯品会的空间更大。并且,从另一个指标上,可以看出爱奇艺比唯品会优秀的地方:2022年爱奇艺的会员收入177亿元,同比增长了6%。也就是说,在全面降本的情况下,核心的会员收入还能增长。这个增长,主要来自于ARM的提升。这也说明爱奇艺对用户有较大的定价权。

叮咚:业务和财务,持续性最差

回到买菜和社区团购赛道,叮咚选择现在要利润、不要增长,和唯品会有很大的不同。为什么?

1、社区团购的竞争,比电商更加激烈。传统电商的竞争,过去几年的格局,除了抖音和快手这样的内容电商,已经没有新的巨头出现了。而社区团购和买菜,虽然没有新的公司入场,但是现有在场的都是巨头:美团优选和多多买菜。并且,这两家在社区团购大的盘子里,占据了绝对份额,总计大约为80%左右。

2、叮咚的护城河更浅、竞争格局更差。唯品会定位于限时特卖,商品的组合也以服装鞋帽等非标品为主。从商业模式到品类,都和京东、拼多多存在较大差异。阿里、京东、拼多多,对唯品会的经营影响都不大。只是抖音、 快手和直播的出现,才对唯品会产生了较大影响。而叮咚的商品是标品,在商业模式上,和美团、多多没有明显差异化。这就导致了叮咚,只能和对手“肉搏”。

而“肉搏”,大家拼的就是规模、成本、定价、效率了。所以,尽管叮咚一个季度可以做到60亿的收入,但净利润率只有0.8%,都不如爱奇艺。

所以,同样是“降本要利润”,公司经营的持续性,叮咚卖菜既低于唯品会,也低于爱奇艺。所以,发完2022年Q4财报,虽然盈利了,但是叮咚买菜股价持续下跌。

“降成本要利润’的互联网公司:到底该如何估值?

唯品会从2012年上市到今天,已经走过十一年历程。算为数不多持续盈利的电商公司。并且,在上市之前,唯品会也没有烧很多钱,仅仅融资不到5000万美元。彼时一级市场的投资人,在唯品会上,可以说大获成功。

但一个公司的周期,就如同一个人的生命历程一样。今天的唯品会,已经过了成长期,迈入了“中年期”。和唯品会类似的公司,还有微博。他们共同的特点有:

1、业务简单,并且持续盈利。唯品会就是一家特卖电商公司,业务简单。微博就更简单了,就是一个社交媒体公司。商业化上,就是以广告变现为核心收入。而这两家公司,从IPO到现在,已经连续几十个季度盈利。和叮咚买菜比,唯品会和微博的商业模式要更好、更持续。虽然现在碰到一些问题,但是仍然是“现金奶牛”公司:微博2022年Q4的Non-GAAP利润为1.785亿美元,唯品会2022年Q4利润3.2亿美元。

2、产品仍然拥有核心受众。上文已经提到了,唯品会虽然面临一定的竞争,但是仍然拥有自己核心的用户群和受众:2022年全年活跃用户为8400万。跟拼多多、淘宝比,算“小众购物平台”。而微博,到今天仍然拥有5.86亿月活,2.52亿日活。这些用户,都是两家的核心资产。公司未来面临和需要解决的问题,就是:保利润的同时,尽量不让或减少用户流失。唯品会用户目前在小量流失,微博还没看到用户流失,只是增量小了。

而作为互联网公司,用户是最核心的资产。一旦用户开始下滑,收入大概率下滑。唯品会面临的竞争,我觉得远大于微博面临的抖音和其他短视频的竞争。所以,从估值上,唯品会更吃亏:一年9亿美金利润,市值只有90亿美元左右。

这些“降成本、保利润”的互联网公司,如果从产品和经营的永续性上看,微博的持续性,我觉得要大于唯品会、爱奇艺、叮咚买菜。在估值上,这一类公司都可以归为烟蒂股,只不过对于投资来说:需要分辨出哪些烟蒂还能燃烧,哪些捡到后容易烫手。

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。作者:港美王海天来源:雪球

关键词: